- 又一券商成功曲線上市!湘財證券裝入哈高科,這一路徑成券商上市最快通道

- 2020年05月22日來源:證券時報

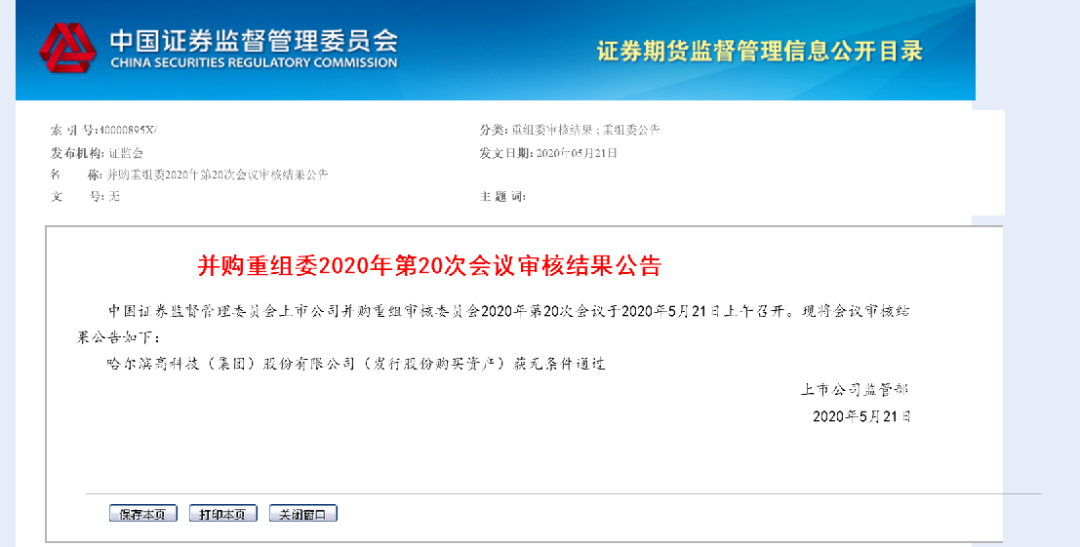

提要:證監會公告稱,哈高科發行股票購買資產并募集配套資金項目獲無條件通過,即湘財證券成功完成了曲線上市,停牌一天的哈高科今日復牌,早盤一度逼近漲停。

5月21日晚間,證監會公告稱,哈高科發行股票購買資產并募集配套資金項目獲無條件通過,即湘財證券成功完成了曲線上市,停牌一天的哈高科今日復牌,早盤一度逼近漲停。本月以來哈高科漲幅已經達到25%。

哈高科表示,本次重組一方面將有效拓寬湘財證券融資渠道、補充資本金、增強抵御風險的能力,有利于進一步將湘財證券打造成為更高效、專業、有實力的綜合金融服務商。另一方面,也將優化哈高科的產業結構,拓寬營收渠道。

值得注意的是,由于A股IPO門檻高、排隊漫長,券商上市除了IPO以外,不少券商此前都是通過借殼上市、上市公司收購和同一控制人名下資產裝入等方式實現上市。

此次,湘財證券曲線上市自2019年6月宣布以來,歷時不到一年時間就要完成,可見同一控制人名下裝入資產已經成為最快捷通道。

![]()

湘財證券曲線上市獲無條件通過

作為湖南省老牌券商,湘財證券成立于1996年,2014年在新三板上掛牌,注冊資本為36.83億元,注冊地點在湖南省長沙市。中國證券業協會2018年券商凈資產排名中,湘財證券以72.68億元排名第61位。

2019年12月30日晚間,哈高科發布重組湘財證券相關的系列公告,擬通過發行股份方式向16個股東購買其持有的湘財證券合計99.73%的股份。經哈高科與上述交易對方協商,股權最終定價為106.08億元。

2020年3月27日晚間,哈高科對證監會提出的20個反饋問題進行了詳細回復,涉及哈高科是否滿足控股股東的資質、“雙主業”下如何保持有效治理結構、湘財證券的估值合理性等一系列市場和投資者重點關注的問題。

5月21日上午,中國證監會并購重組審核委員會2020年第20次會議召開,哈高科發行股票購買資產并募集配套資金項目獲無條件通過,即湘財證券終于成功完成了曲線上市,歷時僅不到一年時間。

根據2019年5月20日哈高科披露的最新并購重組草案,哈高科擬通過發行股份的方式購買交易對方新湖控股、國網英大、新湖中寶、山西和信、華升集團、華升股份、電廣傳媒、鋼研科技、大唐醫藥、可克達拉國投、黃浦投資、中國長城、長沙礦冶、深圳仁亨、湖大資產、湖南嘉華持有的湘財證券99.7273%股份。

同時,上市公司擬向不超過35名特定對象非公開發行股票募集配套資金。本次發行股份募集配套資金的發行數量不超過本次發行前公司股本總額的30%,募集資金擬用于增資湘財證券和支付本次交易各中介機構費用及交易稅費。

哈高科表示,本次重組一方面將有效拓寬湘財證券融資渠道、補充資本金、增強抵御風險的能力,有利于進一步將湘財證券打造成為更高效、專業、有實力的綜合金融服務商。另一方面,也將優化哈高科的產業結構,拓寬營業收入渠道,從資產規模、盈利能力和品牌效應等方面給哈高科帶來飛躍,大大提升上市公司的綜合競爭力和可持續發展能力。

湘財證券2019年財報顯示,2019年營收為13.6億元,同比上漲37.65%;歸母凈利潤為3.89億元,同比增加439.66%,凈資本為65.7億元,較2018 年同比下降12.91%。

成功裝入哈高科,聚焦金融科技和財富管理

實際上,早在六年前,湘財證券就曾計劃上市。

2014年,大智慧看重了湘財證券,擬以90億元收購新三板掛牌公司湘財證券,以此打造互聯網券商。2015年1月,大智慧公布詳細的收購方案,3個月后獲得證監會審核通過。

不過,2015年5月,大智慧被立案調查,監管部門指出上市公司存在虛增收入行為。2016年2月,大智慧撤回重組申請,湘財證券的上市計劃失敗。并購借道上市無果后,湘財證券決定尋求自己上市。

2017年2月16日,湘財證券公告稱已收到湖南證監局的輔導備案函,宣布啟動IPO,上市輔導券商為中信證券。

2017年3月6日,湘財證券公布了首次公開發行股票并上市方案。根據該方案,湘財證券擬采取全部發行新股的方式,發行數量不超過16億股,且不超過發行后總股本的25%。當年3月30日,湘財證券首次公開發行股票并上市方案的議案獲得股東大會審議通過。

同年11月,湘財證券通過股轉系統向其在冊股東定向增發股票4.86億股,募集資金15.18億元,且全部用于補充公司核心凈資本與營運資金。該次增資是自2007年新湖控股重組湘財證券以來第一次大規模的增資擴股,在IPO之前最大可能地提升其的資本實力和行業地位的意圖十分明顯。

2018年5月2日,湘財證券正式公告在新三板摘牌,向A股發起沖刺。由于A股IPO排隊漫長,為了加快上市的步伐,湘財證券在IPO的同時,依然沒有放棄借道上市。

2019年6月18日,哈高科發布公告稱,該公司擬以發行股份方式購買新湖控股等股東持有的湘財證券股份,并同時募集配套資金。

如今,哈高科從新湖控股手里接過股權,將湘財證券成功注入哈高科,此操作和當年安信證券置入國投資本一樣,實現“左手倒右手”,一方面將改善上市公司哈高科的基本面,提升上市公司質量;另一方面將湘財證券置入上市公司之后,利用資本市場盡快做大做強其資本實力,實現湘財證券整體實力的彎道超車。

對于未來的發展,湘財證券提出以金融科技和財富管理為雙驅動,同時增強公司的投資管理能力的發展理念。

據了解,湘財證券早在2015年就率先在業內開始了金融科技領域的嘗試和布局。公司自身也大力投入,打造了實力不俗的金融科技隊伍。2019年,湘財證券股票基金的市場份額同比上升了9%。

此外,湘財證券旗下成立一年多的湘財基金公司也表現不錯。根據海通證券2020年4月公開發布的《基金公司權益及固定收益類資產超額收益排行榜》(截至2020年3月31日),湘財基金權益類產品最近半年的超額收益率為25.61%,最近一個季度超額收益率為14.70%,在136家基金公司中排名第一。

同一控制人裝入資產成券商曲線上市最快捷通道

由于A股IPO門檻高、排隊漫長,券商上市除了IPO以外,不少券商此前都是通過借殼上市、上市公司收購和同一控制人名下資產裝入等方式實現上市。

此前,多數券商都是通過借殼上市,例如海通證券、國金證券、廣發證券、國元證券、東北證券和國海證券等都屬于借殼上市。2011年,隨著國海證券完成借殼桂林集琦上市,證監會此后叫停券商借殼上市,券商開始尋找其他曲線上市的方式。

2015年,安信證券借道中紡紡織上市,即通過資產重組、但又不更換實際控制人,即采用同一控制人名下資產裝入的方式,成為證監會默許的一種方式。

國投資本從披露重大資產收購方案至獲批,從2014年11月18日至1月6日,創下了間隔不足兩個月的審核效率,表明了監管層對券商此類曲線上市的態度明顯轉變,引發不少券商效仿。

如今,湘財證券曲線上市自2019年6月宣布以來,歷時不到一年時間就實現上市,如果從2019年12月30日發布重組湘財證券相關的系列公告算起,僅5個月時間,可見同一控制人名下裝入資產成為券商曲線上市最快捷通道。

據記者統計,此前還有江海證券借道哈投股份、華創證券借道華創陽安、國盛證券借道國盛金控、中天國富證券借道中天金融、中山證券借道錦龍股份、英大證券借道置信電氣、中航證券借道中航資本、五礦證券借道五礦資本和愛建證券借道愛建股份等也實現了曲線上市。

版權及免責聲明:

1. 任何單位或個人認為南方企業新聞網的內容可能涉嫌侵犯其合法權益,應及時向南方企業新聞網書面反饋,并提供相關證明材料和理由,本網站在收到上述文件并審核后,會采取相應處理措施。

2. 南方企業新聞網對于任何包含、經由鏈接、下載或其它途徑所獲得的有關本網站的任何內容、信息或廣告,不聲明或保證其正確性或可靠性。用戶自行承擔使用本網站的風險。

3. 如因版權和其它問題需要同本網聯系的,請在文章刊發后30日內進行。聯系電話:01083834755 郵箱:news@senn.com.cn