- 奈雪的茶 閃電擴(kuò)張隱患

- 2021年05月19日來源:中國網(wǎng)

提要:由于門店端的經(jīng)營利潤率是影響餐飲企業(yè)價(jià)值判斷最重要的財(cái)務(wù)指標(biāo),16%的利潤率看似還不錯,但由此引發(fā)了一個令人深思的問題,為什么門店端明明還有利潤,整體公司卻虧損,這18%的成本到底去哪里了?

卸妝后,奈雪的茶門店利潤率或由16%降至11%,費(fèi)用剛性之下,閃電擴(kuò)張的安全邊際大大削弱。

2015年才開始創(chuàng)業(yè)的奈雪的茶,其擴(kuò)張步伐異常兇猛,僅2019年就從155家店拓展到了327家店,而在2020年的疫情期間,又逆勢擴(kuò)張?jiān)鲩L了100多家店。目前,奈雪的茶不僅在一二線城市正在逐漸被人們熟知,而且早已把擴(kuò)張的腳步邁入了全國62個城市(包括香港),甚至還在日本開了一家店。不僅如此,奈雪的茶還計(jì)劃在2021年和2022年主要在一線和新一線城市分別開設(shè)300間和350間奈雪的茶茶飲店。這種快速擴(kuò)張的背后原因到底是什么?這種閃電式擴(kuò)張的模式真的有效么?

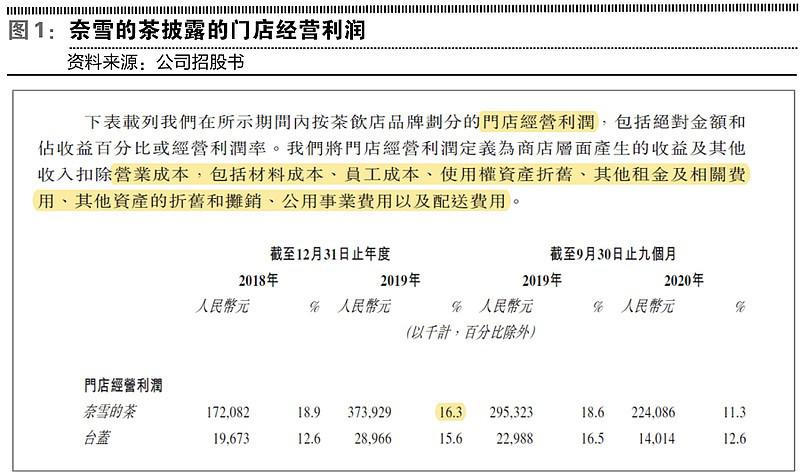

奈雪的茶于2021年2月11日向港交所遞交了招股書,根據(jù)招股書數(shù)據(jù)顯示,其2019年稅前利潤率為-1.7%。然而有意思的是,其門店端的平均經(jīng)營利潤率卻達(dá)到16%(公司旗下主要品牌“奈雪的茶”門店經(jīng)營利潤率為16.3%,利潤貢獻(xiàn)占比不足10%的品牌“臺蓋”門店為15.6%)。

由于門店端的經(jīng)營利潤率是影響餐飲企業(yè)價(jià)值判斷最重要的財(cái)務(wù)指標(biāo),16%的利潤率看似還不錯,但由此引發(fā)了一個令人深思的問題,為什么門店端明明還有利潤,整體公司卻虧損,這18%(16%+1.7%)的成本到底去哪里了?資本市場之所以對閃電式擴(kuò)張模式的虧損企業(yè)越來越包容,其核心原因是高增長的虧損企業(yè)往往將高投入轉(zhuǎn)化為未來增長的資源能力。但就奈雪而言,其18%的成本投入到底形成了怎樣的長期增長的資源能力?還是公司整體盈利能力就是如此?

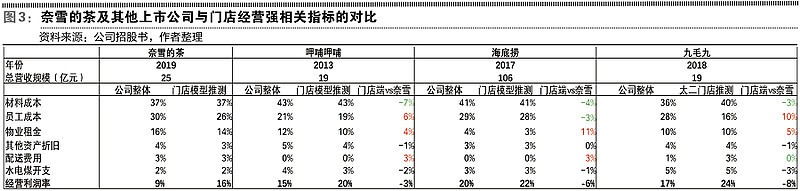

同樣的,2018年奈雪的茶品牌門店端經(jīng)營利潤率18.9%,稅前虧損4.4%,可見這樣的現(xiàn)象并非2019年特有的。相比較其他餐飲上市公司,為什么海底撈(6862.HK)2019年的門店端經(jīng)營利潤率為21.2%,其公司的稅前利潤率卻為12.1%,歸屬總公司的費(fèi)用僅有9%。同樣,呷哺呷哺(0520.HK)2018年的門店端經(jīng)營利潤率為19.0%(呷哺呷哺2019年財(cái)報(bào)停止了披露門店端經(jīng)營利潤率),其公司的稅前利潤率卻為12.9%,歸屬總公司的費(fèi)用僅有6%。

為了能夠深度剖析奈雪的茶的商業(yè)模式及真實(shí)盈利能力情況,防止不同品類、不同模式產(chǎn)生不同的數(shù)據(jù)結(jié)果而無法直接比較,本文根據(jù)奈雪的茶公布的招股書,對其單店盈利模型進(jìn)行還原。而后橫向?qū)Ρ绕渌酃缮鲜械牡湫椭惺讲惋嬈髽I(yè)包括九毛九(9922.HK)、海底撈、呷哺呷哺。本文的數(shù)據(jù)主要來自公司上市時(shí)的招股書以及部分公司年報(bào),之所以主要選擇招股書是因?yàn)檎泄蓵男畔⑴断噍^年報(bào)更加詳細(xì),且九毛九、呷哺呷哺、奈雪的茶在上市時(shí)營收規(guī)模非常接近(上市前一年,奈雪的茶營收為25億元,九毛九營收19億元,呷哺呷哺營收19億元),更有助于對公司進(jìn)行深度對比分析。

還原奈雪單店盈利模型

奈雪的茶并沒有在招股書直接披露其門店端的盈利模型,但根據(jù)其披露的門店端成本費(fèi)用(圖1),我們首先還原其單店盈利模型。

根據(jù)招股說明書,奈雪的茶門店端成本費(fèi)用包括:1)材料成本;2)員工成本;3)使用權(quán)資產(chǎn)折舊(地租的一部分);4)其他租金及相關(guān)費(fèi)用;5)其他資產(chǎn)的折舊和攤銷;6)公用事業(yè)費(fèi)用(水電費(fèi)),以及7)配送費(fèi)用。由于上述成本費(fèi)用指標(biāo)可以在公司整體的利潤表中找到,所以我們直接將利潤表里的這些費(fèi)用相加,則會得到91.6%的費(fèi)用率。但以上這些科目中的員工成本包含了總部員工,物業(yè)租金包含了總部的辦公樓租金,裝修及設(shè)備也包括總部等。

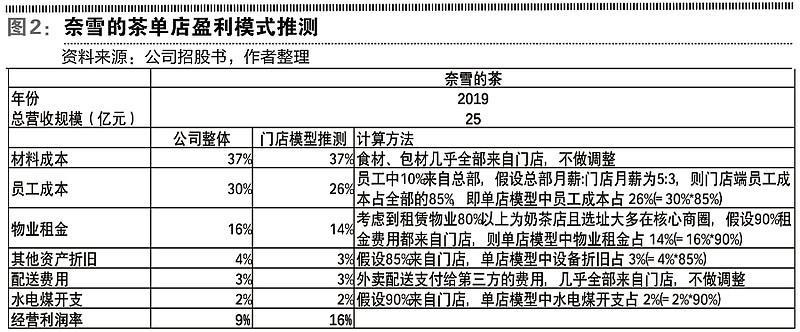

奈雪的茶截至2020年9月底,8562名員工中有90%為店內(nèi)員工,考慮到總部員工包括企業(yè)高管等管理崗位,會拉高總部的平均工資,所以假設(shè)總部員工的人均工資是門店端員工工資的1.5倍-2倍,推算出占總收入30%的員工費(fèi)用中約4%來自831名總部員工,26%來自門店端的員工。

物業(yè)方面,奈雪的茶國內(nèi)租賃物業(yè)中80%以上的面積為奶茶店,其余為倉庫、辦公室、中央廚房等,考慮到奈雪的茶門店常開在核心商圈,租金較高,所以假設(shè)門店端的租金、設(shè)備折舊等占總體的10%-20%。基于以上假設(shè)可以簡單模擬出奈雪的茶門店端16%的利潤率(圖2)。

根據(jù)類似的方法,通過翻閱招股書,我們也對呷哺呷哺、海底撈、九毛九的門店模型進(jìn)行了簡單推測。門店端原料成本占比假設(shè)與整體一致,員工成本則根據(jù)招股書披露的門店員工占總員工比例進(jìn)行推測。

如,呷哺呷哺招股書中披露,非門店員工數(shù)占總員工數(shù)的5%,考慮到門店員工工資偏低,假設(shè)非門店員工費(fèi)用占總體員工費(fèi)用的8%,門店端占92%,所以推測單店模型中呷哺呷哺的員工成本為19%(=21%×92%)。又因?yàn)檎泄蓵袝堕T店面積占總體物業(yè)面積的比例,所以可以據(jù)此推測出門店租金、設(shè)備折舊、水電煤費(fèi)用有多少來自總部、中央廚房、倉庫等,又有多少來自門店(圖3)。

單店模型中隱藏的問題

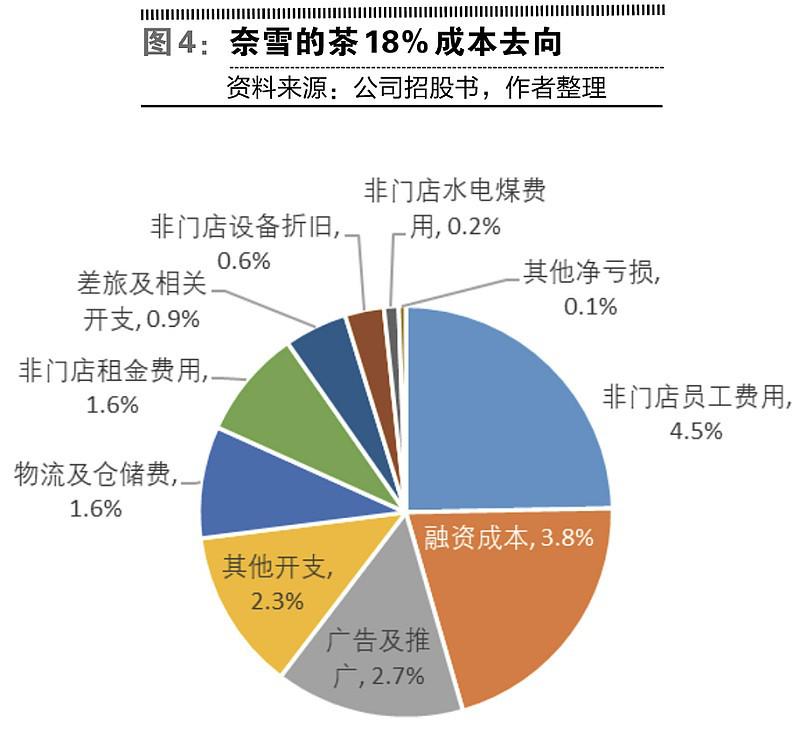

拆解完單店盈利模型后,我們明確了奈雪的茶18%成本中最重要的一部分為總部的員工成本、總部的物業(yè)租金和設(shè)備等開支,這部分占去了約7%,這個數(shù)字相較于其他餐飲上市公司雖然略高但也基本在合理的范圍內(nèi)。但除此之外為什么還有高達(dá)11%的費(fèi)用占比呢?通過招股書的數(shù)據(jù),我們整理出了其他的費(fèi)用科目(圖4)。

這些費(fèi)用橫向?qū)Ρ群?圖5),我們不禁疑問,為什么奈雪的茶的其他費(fèi)用占比相比呷哺呷哺和海底撈都要多一倍左右?是因?yàn)榭偛康馁M(fèi)用受限于規(guī)模沒有攤薄,還是因?yàn)椴糠挚偛抠M(fèi)用其實(shí)是與門店緊密相關(guān),實(shí)際應(yīng)該算入門店端的費(fèi)用中呢?

首先,我們來看物流及倉儲費(fèi)用,而奈雪的茶物流及倉儲的規(guī)模效應(yīng)有限,考驗(yàn)公司產(chǎn)品力和供應(yīng)鏈管理能力。

物流及倉儲費(fèi)用主要指原材料運(yùn)輸及倉儲服務(wù),這筆費(fèi)用不包括外賣配送業(yè)務(wù)需要支付給第三方平臺的配送費(fèi),而主要指的是原材料運(yùn)往門店時(shí)所產(chǎn)生的物流倉儲費(fèi)用。奈雪的茶物流倉儲費(fèi)用占收入比達(dá)到1.6%,高于呷哺呷哺和九毛九0.9%的水平。因?yàn)槠湫枰罅坎少徦麨榱俗非笮迈r往往配送頻率高于普通正餐,且水果季節(jié)性明顯,供應(yīng)鏈不穩(wěn)定,所以這筆費(fèi)用高于正餐同行。

但問題是,這部分物流倉儲費(fèi)用是否應(yīng)記在總部呢?這取決于物流倉儲費(fèi)用是否隨門店增長而邊際變化。對于方便保存的材料,如易于冷藏的肉類、不容易腐敗的奶油等等,可以通過倉庫儲藏而實(shí)現(xiàn)規(guī)模效應(yīng);但對于需要保持新鮮的蔬菜,需要直采的水果等,由于其難以長期儲存或儲存成本極高,所以主要靠即時(shí)采購,也因此成本隨門店數(shù)增長邊際變化明顯,這部分費(fèi)用被考慮在單店模型中更合理。

對于呷哺呷哺和九毛九來說,豬肉、魚肉等是可以集中儲存冷凍的食材,有較強(qiáng)的規(guī)模效應(yīng)。但對于奈雪的茶而言,除了奶油、珍珠等適合集中存儲的食材外,需要直采的水果、鮮奶等占了其原材料成本中相當(dāng)大的部分,這部分成本隨門店增長邊際波動,因此算入單店模型更合理。而海底撈則沒有單獨(dú)披露此部分費(fèi)用,我們猜測海底撈將物流倉儲費(fèi)用合計(jì)并入了原材料成本中。

隨門店邊際增長的物流倉儲費(fèi)用是奈雪的茶閃電擴(kuò)張的隱患之一,如果在原有區(qū)域?qū)﹂T店加密,好處是新店老店可以共用倉庫和物流體系,攤薄一部分費(fèi)用,壞處是門店加密會導(dǎo)致互相稀釋客流,影響單店盈利。第二,向其他區(qū)域擴(kuò)張,好處是門店之間互相的稀釋變小,但壞處是會讓物流費(fèi)用率難以下調(diào),除非公司對供應(yīng)鏈的管理進(jìn)行改造升級。

綜合以上考慮,我們假設(shè)1.6%的倉儲費(fèi)用中有1.0%是隨門店邊際變動,這將導(dǎo)致原有口徑下的門店利潤率16.3%下降成為15.3%。

其次,我們來看租金,奈雪的茶部分融資成本的本質(zhì)就是租金,因?yàn)镮FRS16的要求所以比較隱蔽。

在奈雪的茶的財(cái)務(wù)報(bào)表中,租金被分散記在了利潤表的3個科目中。第一是“使用權(quán)資產(chǎn)折舊”,第二是“其他租金及相關(guān)開支”,第三是“融資成本”中的一部分。這并不是奈雪的茶的個例,而是所有在2019年及之后上市的港股公司需要遵守的新會計(jì)準(zhǔn)則。我們觀察2019年以前上市的海底撈和呷哺呷哺的招股書,不會看到這樣的分類,因?yàn)檫@是2019年才新出的披露要求,想要在港股進(jìn)行IPO的公司需要遵守IFRS16的如下規(guī)定。

在IFRS16中,無論是經(jīng)營租賃還是融資租賃,都要在簽訂租約的時(shí)候,將未來應(yīng)付的租約折現(xiàn)并加總得到一筆租賃負(fù)債及其對應(yīng)的使用權(quán)資產(chǎn)(12個月以內(nèi)的短期租賃和低價(jià)值資產(chǎn)可以不用資本化)。我們以每月繳納10萬元租金,全年繳納120萬元租金1年期合約為例。由于折現(xiàn)率的存在,承租的公司會在租約簽訂時(shí)記下一筆使用權(quán)資產(chǎn),其金額小于120萬元,此處簡單假設(shè)為110萬元,同時(shí)還要記一筆租賃負(fù)債,隨日后租金的交付逐漸償還。每月繳納租金10萬元,承租公司的折舊要記錄9.2萬元(=110萬元/12個月),同時(shí)記錄債務(wù)的減少,包括本金償還和利息償還。折舊、利息、真實(shí)租金隨時(shí)間變化的大致關(guān)系如圖6,在租約早期的時(shí)候,折舊+利息>真實(shí)支付的租金,而隨著租約負(fù)債的本金逐漸被償還,折舊+利息<真實(shí)租金,但不看利息只看折舊則會低估真實(shí)租金。

奈雪的茶2019年實(shí)際租賃現(xiàn)金流出為收入的16.4%,比“使用權(quán)資產(chǎn)折舊”+“其他租金”多出來的0.8%本應(yīng)記在門店端,卻被藏在了公司整體融資成本的利息項(xiàng)中。換言之,租賃負(fù)債產(chǎn)生的利息總共占收入的2.7%,其中0.8%是真實(shí)的現(xiàn)金支出,1.9%是會計(jì)準(zhǔn)則的影響。在門店模型層面,扣除了0.8%的租賃費(fèi)用后,門店利潤率則會從15.3%進(jìn)一步下降到14.5%。

再次,我們再來看一下員工的構(gòu)成,奈雪的茶總部員工占比偏高,可能存在部分門店管理層被劃分入總部。

根據(jù)招股書披露,截至2020年9月30日,奈雪的茶8562名員工中有831名為非門店員工,占比10%,明顯高于上市時(shí)的海底撈(2%)、呷哺呷哺(5%)。根據(jù)招股書,831名非門店員工中,226人負(fù)責(zé)門店開發(fā)及運(yùn)營,93人負(fù)責(zé)品牌推廣和營銷,86人負(fù)責(zé)供應(yīng)鏈及質(zhì)量控制,426人負(fù)責(zé)一般行政及其他。根據(jù)公司的披露,數(shù)字化開發(fā)是其重要戰(zhàn)略,那么426人的一般行政中可能包括部分IT開發(fā)人員。但從其他餐飲企業(yè)的經(jīng)驗(yàn)來看,這426人中很有可能會有一半左右的人實(shí)際是負(fù)責(zé)門店管理事務(wù)的,這些人在其他餐飲企業(yè)是被算入門店端的。

而226名門店開發(fā)及運(yùn)營人員中按照一般餐飲企業(yè)的運(yùn)營規(guī)律推算,可能會有絕大多數(shù)比例的人員是不具備規(guī)模效應(yīng)的,也就是隨著開店數(shù)的進(jìn)一步增加,相應(yīng)人員也會匹配性地增加,這部分人的成本本質(zhì)上也應(yīng)計(jì)算進(jìn)門店端。因此,保守估計(jì),總部的員工成本中至少有1%到2%的成本應(yīng)歸屬門店端,因此其門店利潤率會從14.5%進(jìn)一步下降到12.5%。

另外,還應(yīng)考慮兼職人員合規(guī)化的成本增加的可能性。

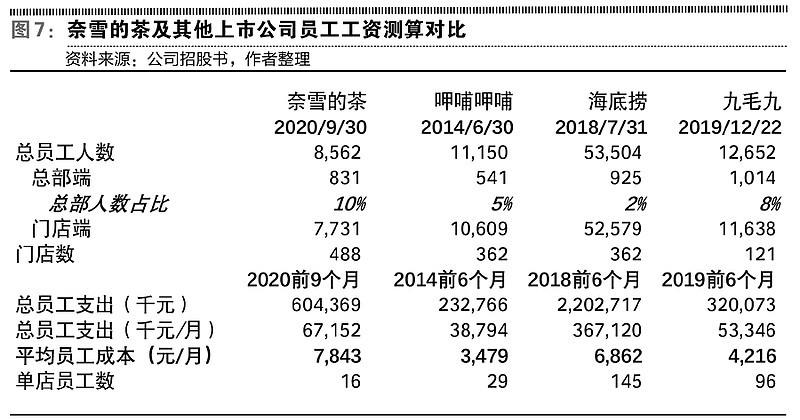

我們根據(jù)奈雪披露的數(shù)據(jù)計(jì)算其門店端平均員工單月成本(圖7),發(fā)現(xiàn)其竟然高達(dá)近8000元,然而除了店長和面包師傅可能對技術(shù)的要求比較高之外,通過線下觀察,我們發(fā)現(xiàn)奈雪的茶的員工主要負(fù)責(zé)的也是傳統(tǒng)奶茶店的工作,如點(diǎn)單收銀、貼標(biāo)到杯子、備杯、搖茶、切水果、煮茶等,大部分工作相對機(jī)械,其工資平均水平超過對服務(wù)要求非常苛刻且員工平均收入較行業(yè)偏高的海底撈不太可能。

經(jīng)過進(jìn)一步計(jì)算,按照奈雪披露的總員工人數(shù)除以其披露的總體門店數(shù),其單店人數(shù)僅為16人,而根據(jù)專家調(diào)研和部分公開披露信息,我們發(fā)現(xiàn)其競品如樂樂茶較大單店需要約40人,喜茶的熱麥店也需要30人左右,所以我們推測奈雪的茶實(shí)際單店人數(shù)多于16人。假設(shè)總部員工工資為門店員工工資的2倍,奈雪的茶單店員工實(shí)際為24人的話,其門店端所有員工單月平均成本(工資+社保等福利支出)約5000元。

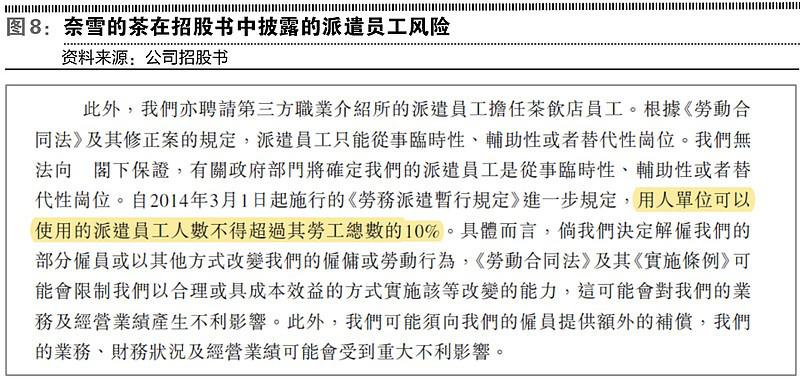

在這樣的假設(shè)下,門店端員工工資更加符合常識。而多出來的8人(=24-16),我們猜測是兼職人員,占總?cè)藬?shù)30%。然而,根據(jù)國家法規(guī)規(guī)定,公司使用的被派遣勞動者數(shù)量不得超過其用工總量的10%。同時(shí),奈雪的茶也在招股書披露了此風(fēng)險(xiǎn)(圖8)。按照上述推測,目前奈雪可能仍有部分兼職人員的管理沒有十分規(guī)范,或者通過其他方式進(jìn)行了外包,未來如果進(jìn)一步將這部分人員的工資、社保等通過上市公司主體繳納,則我們粗略預(yù)計(jì)可能還會將公司的人力成本占收入比重拉升1%左右,因此其門店利潤率很可能會從12.5%進(jìn)一步下降到11.5%。

綜合以上分析,我們估計(jì)按照其他餐飲上市公司披露的門店端經(jīng)營利潤率的計(jì)算標(biāo)準(zhǔn),奈雪的門店端費(fèi)用可能有5%左右的下降,也就是說,目前其真正的門店端經(jīng)營利潤率可能大致為11%而不是其披露的16%。由此,門店端經(jīng)營利潤率與公司總體利潤率之間的異常差異就可基本解釋。

閃電擴(kuò)張帶來的是新開門店盈利的不確定性,因?yàn)榇嬖诟鞣N難以控制的風(fēng)險(xiǎn),比如新地區(qū)人口不一定接受公司產(chǎn)品、當(dāng)?shù)馗偁庍M(jìn)一步激烈、隨規(guī)模上升管理難度增加等等。而在高速增長的情況下,已有門店16%的利潤率和11%的利潤率給公司擴(kuò)張帶來的安全邊際是完全不一樣的。

門店主要費(fèi)用的剛性程度

奈雪的茶采用了急速擴(kuò)張的方式不斷增加門店數(shù)量,那么我們不禁要問,隨著門店數(shù)量的不斷增加,門店端的成本是否會隨著門店數(shù)量快速下降呢?

首先,我們先看人力成本——隨開店速度放緩,囤人需求下降可能帶來部分成本下降。

在餐飲業(yè)態(tài)中,開業(yè)早期往往人員費(fèi)用偏高,因?yàn)槌3P枰蛡虺墒扉T店情況下1.5倍的人力,用作人工培訓(xùn)等。而奈雪的茶擴(kuò)張又相對較快,導(dǎo)致其人員成本即使在門店端也偏高。在成熟門店,假設(shè)員工全部合規(guī),其成本應(yīng)高于5000元/月/人,我們假設(shè)為6000元/月/人,單店平均24人,根據(jù)門店日銷售額2.77萬元(門店銷售額為招股書數(shù)據(jù),人數(shù)和工資為經(jīng)驗(yàn)假設(shè))來算,則員工成本為17%,考慮到店長等門店管理層工資較高,估測門店成熟后,人力成本約20%,據(jù)此又可以算出奈雪的茶門店利潤率可以達(dá)到22%,與公司披露的2019年前三季度的同店(成熟門店)利潤率21.8%基本一致。

考慮到奈雪的茶仍然處在高速發(fā)展中,新店的比例在未來會有所下降,但不會迅速下降,且新店的盈利模型不一定有老店好,所以我們預(yù)計(jì),單看奈雪的茶原有店型的單店模型,假設(shè)奈雪的茶的全部門店均為成熟門店,其人力占收入比例預(yù)計(jì)會從26%逐漸向22%靠攏,有4%左右的下降空間。但根據(jù)一般餐飲行業(yè)規(guī)律,哪怕餐飲企業(yè)過了高速擴(kuò)張期,其門店也會不斷新陳代謝,那么真正的下降空間可能在2%左右。

第二,租金成本——奈雪的茶選址聚焦黃金地段,擁有了高客流,也帶來了高租金。

餐飲企業(yè)的租金往往由固定租金和與銷售額掛鉤的分成租金共同組成。根據(jù)圖9的測算結(jié)果,奈雪的茶平效高于呷哺呷哺,但低于海底撈和太二。盡管呷哺呷哺的平效低于奈雪的茶,但呷哺呷哺門店選址一般不會追求最繁華的位置,所以門店租金較低;而奈雪的茶大多位于商圈黃金位置,這樣的門店選址與它所達(dá)到的平效是不相符的,同時(shí)奈雪的茶的平效還遠(yuǎn)低于海底撈與太二酸菜魚,所以相對高租金而言,奈雪的茶的平效并不算高。

因此,奈雪的茶租金高的重要原因是其門店選址聚集在客流非常高,租金也更貴的地段,如一線/新一線城市核心商圈的購物中心一層臨街,但客流并沒有達(dá)到理想中的那么多。高租金的背后,一方面是公司的品牌力還不強(qiáng),不能帶來在房租談判時(shí)的議價(jià)權(quán);另一方面是公司的門店模型在非黃金地段可能比較難跑通。

由此觀之,奈雪的茶租金成本的剛性較大。奈雪的茶極速擴(kuò)張的背景是中國高端奶茶的爆發(fā),在全國還有喜茶、樂樂茶與之在消費(fèi)者心智中角逐,地方龍頭如茶顏悅色也在逐漸向全國擴(kuò)張,因此奈雪的茶要想在茶飲賽道形成海底撈在火鍋賽道一般的品牌力,形勢十分嚴(yán)峻。

而在品牌力出現(xiàn)迅速提升,且門店模型對選址要求降低之前,租金成本占比的下降空間較小,預(yù)計(jì)會保持在目前的14%左右。這或許側(cè)面解釋了公司為什么2021年、2022年70%的新開店都為新店型奈雪PRO,而不是原有的老店型。

第三,從原材料來看,其成本是否真的這么高?還有多少下降空間?

如果我們拿星巴克的數(shù)據(jù)對比,可以發(fā)現(xiàn)這家咖啡行業(yè)巨頭的原材料成本占比低至10%-15%,而奈雪的茶原材料成本則高達(dá)到了37%,幾乎達(dá)到中式正餐的水平。針對其原材料價(jià)格高企的原因,我們提出兩個猜想。

第一個猜想是奈雪的茶原料中采用了大量的水果。根據(jù)草根調(diào)研,奈雪的茶作為主打鮮果的茶飲品牌,水果茶的銷售占比略高于其競爭對手,水果之所以成本較高,可能又有下列幾個原因。第一,奈雪的茶對水果品質(zhì)要求高,需要指定生產(chǎn)地點(diǎn)直采,且高頻采購保證新鮮,而非一次性采購后冷凍。第二,奈雪的茶使用的水果價(jià)格波動較大,由于水果生產(chǎn)受自然因素影響大,如果上游原材料的價(jià)格偏高,甚至可能出現(xiàn)賣一杯奶茶不賺錢的情況。第三,門店端損耗高,由于沒能很好預(yù)測消費(fèi)者的需求,或者門店人員操作不當(dāng),使得采購來的水果損耗較高。

奈雪的茶對水果品質(zhì)要求較高是其壁壘所在,因?yàn)槠渌偁幷呦胍瑯觾?yōu)質(zhì)的水果,可能會因?yàn)橐?guī)模不夠大,而拿不到足夠優(yōu)惠的價(jià)格,從而無法讓單店模型跑通。價(jià)格波動帶來的采購難題可以通過收購水果產(chǎn)地等方法解決,但短期來看難以快速實(shí)現(xiàn)。門店端需要數(shù)字化改造,進(jìn)一步增強(qiáng)對消費(fèi)者需求的預(yù)測,從而解決門店端的損耗問題。

因此,隨著奈雪的茶閃電擴(kuò)張,由于規(guī)模效應(yīng)的存在,原料成本雖然會進(jìn)一步下降,但從37%繼續(xù)下降的空間不大,預(yù)計(jì)可以下降到32%-35%的水平,但需要公司繼續(xù)擴(kuò)大規(guī)模增加對上游議價(jià)權(quán)、適當(dāng)控制上游原產(chǎn)地以及數(shù)字化改造進(jìn)一步體現(xiàn)。

如果上述原因仍不能解釋奈雪的茶食材的高成本,則還有可能存在食材采購定價(jià)是否足夠公允的問題,但此猜測沒有任何證據(jù)支撐。

第四,從外賣配送費(fèi)用看——外賣收入占比高+配送補(bǔ)貼較高導(dǎo)致較高的配送費(fèi)用。

由于幾家對比公司的上市年份不同,而外賣又是新興的商業(yè)模式,呷哺呷哺2014年上市時(shí)外賣業(yè)務(wù)尚未成氣候,海底撈2018年上市時(shí)外賣業(yè)務(wù)收入占比也不足5%,因此海底撈和呷哺呷哺上市之時(shí)還沒有這筆支出,此處僅將奈雪與九毛九對比。

對比發(fā)現(xiàn),奈雪的茶2.6%的配送費(fèi)是九毛九1.1%的2倍有余,這部分費(fèi)用包括了外賣平臺的抽傭,也包括了對騎手和消費(fèi)者的補(bǔ)貼。從外賣占比上看,2019年奈雪的茶外賣訂單收入占總體的17.3%,2018年九毛九外賣業(yè)務(wù)收入占比為10.0%,相差1.7倍。另外通過計(jì)算可以發(fā)現(xiàn),奈雪的茶配送費(fèi)用為外賣收入的15%,而九毛九只有11%,考慮到外賣平臺的收費(fèi)一般為銷售額固定比例抽傭的形式,則奈雪的茶每筆訂單多支出的4%部分可能是用來補(bǔ)貼騎手,從而鼓勵其接單,或者用來補(bǔ)貼外賣消費(fèi)者,用來刺激其下單。

由于美團(tuán)、餓了么的強(qiáng)大市場地位,12%左右的平臺抽成短期幾乎沒有減少的可能,十分剛性。而4%的補(bǔ)貼費(fèi)用如果下降,將會對公司的線上收入帶來負(fù)面的影響,而且線上折價(jià)促銷我們猜測還有幫助公司最小化水果損耗、提升周轉(zhuǎn)的效果。再加上在激烈競爭的奶茶市場,尤其在節(jié)假日,因?yàn)閷κ纸祪r(jià)帶來的價(jià)格戰(zhàn)并不是奈雪自身可以控制的,所以這一部分支出也十分剛性。我們預(yù)計(jì)激進(jìn)擴(kuò)張的奈雪可能不會在這筆費(fèi)用上省很多錢,相反還會由于上述原因而增加對配送費(fèi)用的投入,所以我們推測2.6%的配送費(fèi)用如果下降,則可能會在2.4%左右。

第五,廣告費(fèi)用——規(guī)模效應(yīng)明顯,但為了拓展新店型+競爭加劇,預(yù)計(jì)廣告費(fèi)下調(diào)空間有限。

根據(jù)奈雪的茶招股書,公司贈送產(chǎn)品的折扣券、免費(fèi)券并沒有計(jì)算在廣告及推廣費(fèi)用中,所以這里的廣告及推廣費(fèi)用更多是品牌推廣,如在短視頻平臺做廣告等,隨公司整體營收增加而被逐漸攤薄。不過,考慮到上市前一年,奈雪的茶營收為25億元,九毛九營收19億元,呷哺呷哺營收19億元,相差不大,但奈雪的茶廣告及推廣費(fèi)用占比是九毛九和呷哺呷哺的2倍有余,體量更大的海底撈更沒有列出廣告費(fèi)用這筆支出,所以同等規(guī)模下奈雪的茶廣告費(fèi)用率還是明顯偏高。這與新式茶飲行業(yè)具有一定網(wǎng)紅屬性,需要更多線上推廣有關(guān)。

我們認(rèn)為這部分支出有較強(qiáng)的規(guī)模效應(yīng),預(yù)計(jì)會從2.7%下降到2.0%,甚至1.5%。但速度不會特別快,因?yàn)槲磥砟窝┑牟柰卣鼓窝㏄RO新店型,拓展咖啡等新品類,需要教育市場,加上茶飲行業(yè)本身競爭激烈程度未減,所以其廣告費(fèi)用率下調(diào)空間不大。

總體而言,奈雪的茶單店成本剛性較強(qiáng),隨著門店快速的擴(kuò)張,其成本下降的幅度并不高。而奈雪的茶似乎也意識到了原有店型的問題,因此未來的新店中將會有70%為新的店型——奈雪PRO。由于奈雪PRO的單店盈利模型數(shù)據(jù)并沒有在招股書披露,我們無法評價(jià)新店型的盈利能力。但值得注意的是,在原有業(yè)務(wù)盈利能力不強(qiáng)的情況下大力發(fā)展不確定性較高的新店型,對公司來說具有較大的風(fēng)險(xiǎn)。

回歸底層邏輯三點(diǎn)啟示

綜合本文的分析,我們已經(jīng)對奈雪的茶商業(yè)模式有了較為深度的理解,我們認(rèn)為作為餐飲企業(yè)最后還是要回歸它最終的底層邏輯和行業(yè)規(guī)律并基于此進(jìn)行相應(yīng)的模式設(shè)計(jì),核心有下面這三點(diǎn):

一是單店模型不優(yōu)的情況下謹(jǐn)慎高速擴(kuò)張。

餐飲界有句俗話,單店模式做不對,努力也白費(fèi)。不管是作為一家店的茶飲店也好,還是作為有幾百家的連鎖茶飲品牌也罷,無外乎就這么幾個評價(jià)標(biāo)準(zhǔn),典型的如一家店投了多少錢、多久回本?正常如果是1年收回成本的話,就算是旺鋪,評分在80分以上;如果是2年收回成本的話,證明項(xiàng)目還算可以,可以打到60分。

相較喜茶和奈雪的茶,兩個新茶飲的優(yōu)秀代表,喜茶選擇茶飲的店型更注重在線點(diǎn)單、到店自提以及運(yùn)營端流水型崗位的設(shè)計(jì),這個模型更接近零售。對于一個初創(chuàng)品牌,更容易進(jìn)行運(yùn)營力、效率上快速提升。而奈雪的茶選擇了茶加軟歐包,并對標(biāo)星巴克著力打造茶飲的第三空間。現(xiàn)做軟歐包的加入,導(dǎo)致后廚相關(guān)成本大幅提升,第三空間的模式導(dǎo)致奈雪的茶的店鋪要比喜茶大不少,房租成本居高不下。因此隨著新茶飲的紅利期退卻,直接的影響就是門店平效的迅速下滑。

單店旺鋪模型應(yīng)該是整個公司增長的基石,為公司現(xiàn)有業(yè)務(wù)的擴(kuò)張以及新業(yè)務(wù)的發(fā)展提供支撐,而如果這個基石不夠穩(wěn)固,整個公司的未來發(fā)展情況就會存在較多不確定。

二是理性分析閃電式擴(kuò)張模式帶來的競爭壁壘。

隨著大量互聯(lián)網(wǎng)公司采用不計(jì)代價(jià)的閃電式擴(kuò)張模式獲得相應(yīng)業(yè)務(wù)的成功后,其他行業(yè)的公司也開始紛紛效仿,但效仿者并不一定理解閃電式擴(kuò)張模式背后的基本假設(shè)或適用條件。之所以美團(tuán)的外賣或滴滴的打車業(yè)務(wù)可以采用閃電式擴(kuò)張的模式獲得成功,是因?yàn)檫@些模式的本質(zhì)是典型的雙邊平臺模式——隨著大量用戶的涌入,平臺可以有效的鎖定商家,大幅降低運(yùn)營成本,收集相應(yīng)的使用數(shù)據(jù),進(jìn)而不斷優(yōu)化平臺的服務(wù)能力,最終實(shí)現(xiàn)的是提高了用戶的轉(zhuǎn)換門檻。

讓我們回過頭看奈雪的茶,其開店步伐速度有目共睹,這種開店速度背后的假設(shè)是奈雪的茶希望快速覆蓋新茶飲尚未覆蓋的區(qū)域,搶奪用戶,但這種模式并不能實(shí)現(xiàn)自身運(yùn)營成本的快速下降以及用戶的轉(zhuǎn)換門檻的提升,也就是說通過閃電擴(kuò)張方式搶到的市場的競爭壁壘并不高,瑞幸的問題本質(zhì)其實(shí)也是如此。那么是否還應(yīng)采用這種模式是值得商榷的事情。

三是客觀看待資本市場對餐飲企業(yè)的影響。

隨著中國餐飲企業(yè)的不斷正規(guī)化,餐飲后端供應(yīng)鏈體系的不斷成熟,我們相信未來餐飲類的上市公司會越來越多,但建議餐飲企業(yè)客觀看待資本市場對餐飲企業(yè)的意義所在,切忌為了上市或迎合資本市場而盲目做大規(guī)模,拔苗助長。更有意義的做法是用更系統(tǒng)化、專業(yè)化的方式做企業(yè)的資本規(guī)劃,將公司硬實(shí)力提升,如產(chǎn)品力打造、單店盈利模型優(yōu)化、供應(yīng)鏈標(biāo)準(zhǔn)化還原、擴(kuò)張模式的選擇、人才體系建設(shè)等維度與公司的資本之路形成有機(jī)的融合。

(王子陽為清華大學(xué)經(jīng)管金融系博士,盧子鯤為清華大學(xué)經(jīng)管金融系碩士生)

版權(quán)及免責(zé)聲明:

1. 任何單位或個人認(rèn)為南方企業(yè)新聞網(wǎng)的內(nèi)容可能涉嫌侵犯其合法權(quán)益,應(yīng)及時(shí)向南方企業(yè)新聞網(wǎng)書面反饋,并提供相關(guān)證明材料和理由,本網(wǎng)站在收到上述文件并審核后,會采取相應(yīng)處理措施。

2. 南方企業(yè)新聞網(wǎng)對于任何包含、經(jīng)由鏈接、下載或其它途徑所獲得的有關(guān)本網(wǎng)站的任何內(nèi)容、信息或廣告,不聲明或保證其正確性或可靠性。用戶自行承擔(dān)使用本網(wǎng)站的風(fēng)險(xiǎn)。

3. 如因版權(quán)和其它問題需要同本網(wǎng)聯(lián)系的,請?jiān)谖恼驴l(fā)后30日內(nèi)進(jìn)行。聯(lián)系電話:01083834755 郵箱:news@senn.com.cn