- 平安人壽推出“年金主險+萬能主險”保險產品——御享財富(2023)

- 2022年11月24日來源:中國網

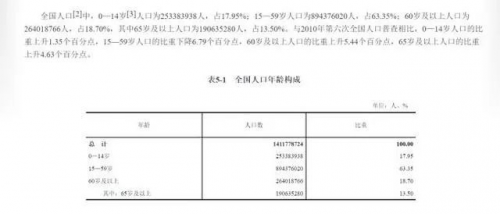

提要:對比過去和現在,人口老齡化的加劇,養老問題日益嚴峻。根據第七次人口普查的結果顯示,60歲以上人口占比逐年增多,人口老齡化問題,已成焦點。

王女士在南方打工,多年打拼也算小有積蓄,生了孩子后就把母親從老家接了過來,未來想讓母親跟自己一起生活,負擔母親的養老。

母親年紀漸增,退休金微薄,女兒是她唯一的依靠,平時除了生活起居照料女兒帶帶外孫,更多時候都是自己一個人。女兒為了工作早出晚歸,兩人連說話交流的時間都很少,時間一長,遠離家鄉的母親不免覺得孤單失落。平時花銷方面也比在家鄉要多不少,雖然女兒平時都給錢,但母親節儉慣了,覺得女兒工作辛苦,把錢都給外孫存了起來,平時都是省著花自己的養老金,日子久了難免捉襟見肘。

這種現象,在很多家庭中并不少見,上一輩都講養兒防老,但很明顯,生活的重壓下,年輕一代壓力與日俱增,老一輩還需要為下一代操心。

對比過去和現在,人口老齡化的加劇,養老問題日益嚴峻。根據第七次人口普查的結果顯示,60歲以上人口占比逐年增多,人口老齡化問題,已成焦點。

圖片來源:國家統計局第七次人口普查數據

大環境助推養老保障市場快速發展

隨著我國人口老齡化程度進一步加深,現有養老保障體系的不平衡問題也凸顯出來。

當前我國養老保障體系主要有“三大支柱”,分別為社會基本養老保險、企業年金和職業年金制度以及個人養老金。

第一支柱是現收現付制度,現在退休的人領取的是自己所交的養老金,以后領取的錢取決于現在交的養老金基數,算上通貨膨脹,只能保證老年生活有基本生活費。

第二支柱在國內來講并不完善,因為絕大部分企業是沒有企業年金的,所以不能成為有力的養老依靠。

第三支柱就是通過金融產品為自己儲備養老金,這是個人對未來的規劃,既要保障老年生活有所依,也要保障生活有質量。

此前,中國保險行業協會發布的《中國養老金第三支柱研究報告》也指出,預計未來5年至10年時間,我國將有8-10萬億元的養老金缺口,急需商業養老金融產品補足補全。

養老需要的是多重兼備的內在修養

一般來講,養老金的公共屬性、長期屬性以及避險屬性,使得養老金更加適合可持續投資。現在的80/90后作為當下社會的中堅力量,未來養老的主力軍,很多人也逐漸意識到,不管是為了提高自己晚年生活的質量,還是為了老年不給子女增加負擔,養老金的儲備,已成了當下的大勢所趨。

怎么最大程度的保障我們的資金?對于在養老保險的選擇上,穩定增值是產品的核心要素,消費者面對整個市場的大環境考量,保險公司自身更是要秉承以客戶需求為導向。

優秀的養老保險,要滿足領取快、定時定額、穩定增值等需求,才能更好地幫我們自主規劃養老。

平安人壽推出的一款“年金主險+萬能主險”的保險產品計劃,御享財富(2023)養老年金保險產品計劃(以下簡稱“財富養老23”)讓財富持續增值,充分滿足用戶多樣化的退休需求。

其特點也很明確:

1.短期投入,退休即領

一般的養老金領取都要投入10年甚至更長的時間,“財富養老23”的養老保險金可選3年快速完成養老專項投入。

投保時,年齡≥55周歲的女性,≥60周歲的男性,若選擇3年交費,合同生效后首個保單周年日即可領取年交保費的15%,若選擇5年繳費,合同生效后首個保單周年日即可領取年交保費的20%,之后每年還按照5%遞增,滿期領取100%保額的滿期金。

在產品穩定增值的前提下,積累回報足夠快,未來才能創造無限可能。

2.財富管理更安心

從資產配置的角度來講,個人資產至少按照風險從低到高,要分為保命的錢、平時花銷的錢、穩定增值的錢和追求利益的錢。

毋庸置疑,保命的錢要追求絕對安全,即便遇到金融危機這么大的風險,也能保命,主要可以用來養老教育;平時花銷的錢求的就是資金靈活,用來日常開支;穩定增值的錢風險和收益均衡,要保障資產穩定增值;追求收益的錢就是高收益,同時也伴隨著高風險,比如股票。

“財富養老23”產生的生存金都可以進入聚財寶萬能賬戶,獲取終身穩定的增值,過去60多個月,平安人壽聚財寶萬能賬戶每月的結算利率一直穩穩地保持在4.9%-5%的高水平,作為保命的錢同時也兼顧穩健的收益增值。

穩定增值的收益背后都離不開平安強大的投資實力,其緊跟國家政策,在“一帶一路”“京滬鐵路”“粵港澳大灣區”等重點項目上頻頻亮相,在投資風控能力上,銀保監會風險綜合評級中連續獲得A類評級,腳步穩健。

3.定時定額遞增領養老保險金

54周歲的企業管理者王女士投保了平安人壽的“財富養老23”,選擇3年交費,年交保費10萬。基本保額17.6萬;聚財寶終壽和聚財寶養老均為躉交保費100元。將“財富養老23”的養老年金和滿期金轉入聚財寶萬能賬戶,并規劃從65周歲,起開始按年領取養老保險金,選擇領取至85周歲。

王女士從55周歲就可領取首筆養老保險金15000元,給退休生活多了一份保障。

“財富養老23”的年金每年遞增5%,首年領取15000元,從55歲到64歲,每年生存金按照上一年的105%給付,第9個保單周年日可領取22162元,第10個保單周年日期滿可領取175963元。

更重要的是,王女士從65周歲開始按年領取養老金,首年可以領取中檔養老金21814元(高檔養老金23024元,低檔養老金19811元),到85周歲時當年可領取中檔養老金37564元(高檔養老金52716元,低檔養老金20019元),每年領取的養老保險金可享增長,為晚年的品質生活保駕護航。

4.聚財寶萬能賬戶用處多

聚財寶萬能賬戶,在功能選項上,也是豐富多樣。

自主規劃:生存金轉入萬能賬戶后,在保險期間內,可按照自己的需求,選擇變更養老保險金的領取年齡、領取期間和領取方式,定制自己的專屬養老方案。

可貸可領:“財富養老23”與聚財寶萬能賬戶均可保單貸款,最高可貸兩者現價之和的80%。聚財寶萬能賬戶還能部分領取,當事業、家庭需要資金應急的時候,支持緊急的資金需求,不影響品質退休生活的實現。

養老的多重兼備要背靠大樹

養老是個人問題,也是社會性問題,過去和現在,國家是我們養老強有力的基石。未來的我們除了根本的基石外,還需要給自己找一棵專業的市場大樹,來保障我們的后半生。

對養老金的規劃,增值收益和公司價值都是首要衡量點,因為未來的收益高低是離不開保險公司強大的經濟實力做依托的。

在產品的增值收益方面,平安一直走在前列,聚財寶的二次持續增值,更好地說明了這一點。這不僅僅是市場競爭使然,更是創新基因驅動,也是“買保險就是買平安”的品牌訴求。

在品牌價值方面,平安集團在2021年拿下了包括《財富》世界500強第16位;《福布斯》全球2000強第6位;BrandZ最具價值品牌全球100強第49位;獲得“年度保障型保險企業”“金貝獎最佳壽險公司”“年度經營效率保險公司”等各大獎項。

除此之外,平安集團對于創新也從未停歇。在科技創新方面,更是拿下了機器之心、AI大賽、APP創新運營等多個獎項。在日益興起的養老年金領域,想的更多的是如何賦予客戶更多利益、如何保障客戶資產收益增值,想客戶之所想,想客戶之未想。

保險公司的品牌和知名度,意味著它的規模與實力,對客戶自身來講更是代表優質、穩定的客戶體驗。從投資角度看,品牌強大的企業,才更容易獲得優質的投資標的、進而為客戶持續獲得可靠的穩定收益提供了保障,這一點比品牌本身更實在。

更多的人要求持久、優質、穩定的服務,這與產品本身的價值加在一起,共同構成“全方位的可獲得價值”,這是晚年生活的保障。

為客戶打造更貼心、更放心的產品,一直是平安人壽的目標與追求。針對用戶最關心的養老現狀,平安人壽把準市場態勢,聚焦客戶需求,通過創造穩定增值的養老金給付,幫助客戶抵御風險,實現養老金規劃,暢享高品質生活。